https://www.geldfrau.de/wp-content/uploads/2023/06/Maennerumfrage-plan-2-1.png

666

999

Geldfrau

https://www.geldfrau.de/wp-content/uploads/2021/11/Logo_Geldfrau-FrauenKoenneFinanzen_klein.png

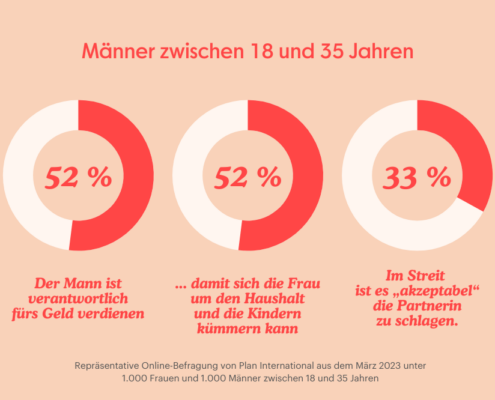

Geldfrau2023-06-13 17:28:452023-06-13 17:28:45Gleichberechtigung? Für junge Männer zählen Tradition und Dominanz

https://www.geldfrau.de/wp-content/uploads/2023/06/Maennerumfrage-plan-2-1.png

666

999

Geldfrau

https://www.geldfrau.de/wp-content/uploads/2021/11/Logo_Geldfrau-FrauenKoenneFinanzen_klein.png

Geldfrau2023-06-13 17:28:452023-06-13 17:28:45Gleichberechtigung? Für junge Männer zählen Tradition und Dominanz„Da bleibt ja nichts übrig am Monatsende. Wozu gehe ich denn Arbeiten!“

Kennen Sie als Ehefrau mit Job diesen Frust? Oder haben eine Freundin, die das beklagt? Dass bei der monatlichen Gehaltsabrechnung vom Bruttolohn – sagen wir 2.500 € – nur etwas mehr als die Hälfte an Sie überwiesen wird, etwa 1.380 €? Der Lohnsteuerabzug also ziemlich hoch ist?

Der Ehemann oder die Ehefrau dagegen nur wenig Lohnsteuer zu zahlen hat?

Frustrierend: hohe Abzüge, wenig netto

Wenn auch Sie frustriert sind und mehr Netto vom Brutto haben möchten, also deutlich weniger Abzüge bei der Lohnsteuer – dann lassen Sie uns über Steuerklassen reden. Muss sein. Auch wenn es dröge ist.

Kennen Sie Ihre Lohnsteuerklasse? Meist sehen mich Frauen mit großen Augen an, wenn ich das frage, und sagen: „Oh, die weiß ich gar nicht …“

Was ist mit Ihnen?

Damit sich Lohnfrust wieder in Lust verwandelt, in Lust auf den Job, der finanzielle Eigenständigkeit und eigene Rentenansprüche sichert, müssen Sie als Ehefrau oder Ehepartner Ihre Lohnsteuerklasse kennen. Und die richtige wählen! Denn Sie haben eine Wahl.

Oft ist die Lösung einfach. Sie besteht im Wechsel der Steuerklasse – hin zu Steuerklasse 4. Die meisten Ehefrauen, die denken, es lohne sich nicht zu arbeiten, weil eh kaum Lohn „übrig“ bleibt, haben Steuerklasse 5. Und zahlen dadurch einen Teil der Lohnsteuer ihres erwerbstätigen Partners mit.

Sie kennen die Steuerklasse 4 nicht oder nicht wirklich? Dann mal los:

Eine kurze Steuerklassen-Kunde

Mit der Steuerklasse regelt das Finanzamt, wie viel Steuern über das Jahr monatlich (voraus) zu zahlen sind. Über die einzelnen Steuerklassen werden verschiedene Freibeträge gewährt.

Für Singles, geschiedene oder verwitwete Menschen mit und ohne Kind(ern) gibt es nur eine Lohnsteuerklasse, für Alleinerziehende ebenso.

– Steuerklasse 1: Single, geschieden, verwitwet, getrennt lebend (mit und ohne Kind)

– Steuerklasse 2: Alleinerziehende

Mehr ist nicht drin, ein Wahlrecht gibt es nicht.

Für Singles, geschiedene oder verwitwete Menschen und Alleinerziehende gibt es jeweils nur eine Lohnsteuerklasse:

Singles mit Kind(ern) werden dann in Lohnsteuerklasse 1 eingruppiert, wenn sie in einer eheähnlichen Gemeinschaft leben – ob mit dem anderen Elternteil oder einem Freund, einer Freundin. Dann werden sie als nicht alleinerziehend vom Steuerrecht angesehen.

Bei Verheirateten sieht das anders aus. Sie privilegiert der Staat. Sie dürfen beim Finanzamt verschiedene Steuerklassenkombinationen wählen, in engen Grenzen zwar, aber immerhin.

Die Rede ist von Steuerklasse 3, Steuerklasse 4 und Steuerklase 5. Wild durcheinander würfeln ist aber auch hier nicht. Das Finanzamt gibt die Steuerklassen-Kombination vor.

Steuerprivileg für Ehe-Paare

Ehepaare dürfen entweder die Steuerklasse 3 und Steuerklasse 5 kombinieren – oder beide Steuerklasse 4 wählen.

- Der Klassiker ist: Der hoch Verdienende (oft Mann) wählt Steuerklasse 3, der weniger verdienende (eher die Frau) wöhlt Steuerklasse 5

- Beide lassen sich Steuerklasse 4 auf der Lohnsteuerkarte eintragen.

Für Frauen mit eigenem Einkommen ist die Steuerklasse 4 die bessere Wahl als die „klassische“ Steuerklassen-Kombination 3 und 5. Denn – Sie ahnen es: Es bleibt für sie mehr Netto vom Brutto! Der Lohnsteuerabzug ist also nicht so hoch. Das aber ist nur ein Vorteil.

Es gibt weitere:

Vorteile der Steuerklasse 4

1. Sicherheit: mit Steuerklasse 4 drohen keine Steuer-Nachzahlungen

2. Abzüge: Es bleibt mehr Netto vom Brutto

3. Fairness: Einkommen sind partnerschaftlich gleichwertig.

Der letzte Punkt, dass das Einkommen der Paare gleichwertig behandelt wird, sei eine der größten Stärken und Vorteile der Steuerklasse 4, sagt Steuerberaterin Benita Königbauer. Mit ihr habe ich mich über die Steuerklasse 4 unterhalten.

Denn: Mit Steuerklasse 4 stellen sich Ehepartner als Arbeitnehmer so, als ob sie Single wären. Sie zahlen dadurch gemäß des eigenen Bruttoverdienstes die Lohnsteuer.

Steuerlich gleichwertiger Bruttoverdienst

Nur so viele Lohnsteuern zu zahlen, wie das eigene Einkommen es verlangt, ist für Sie als Frau besonders dann wichtig:

- Wenn Sie weniger verdienen als Ihr Mann.

UND: - Sie in der Ehe getrennte Konten und Kassen haben.

Und mal ehrlich: Es ist auch für einen selbst wichtig. Schon das „weniger verdienen“ als der Ehemann oder die Ehefrau fühlt sich nicht besonders gut an. Und wenn dann noch ein Teil der Lohnsteuer des anderen übernommen wird, obwohl er/sie viel mehr verdient, kann das vollends in das Gefühl münden: Meine Arbeit ist weniger wert.

Dieses Gefühl ist verheerend. Die Erwerbsarbeit von Mann und Frau ist gleich viel wert, egal, welche Höhe das Einkommen hat. Jeder trägt seinen Teil zum gemeinsamen Leben bei. Keiner ist wichtiger oder wertvoller. Deshalb ist die Wahl der Steuerklasse 4 eine bewusste Entscheidung in der Ehe für „gleiche Augenhöhe“.

Vielleicht fragen Sie sich jetzt: Wieso zahle ich denn mit Steuerklasse 5 – und Mann Steuerklasse 3 – einen Teil der Lohnsteuern meines Ehepartners mit?

Berechtigte Frage! Gehen wir das mal durch:

Steuerklasse 3/5: Der so genannte Klassiker

Steuerberater’innen predigen es, als hätten wir noch 1950: Der Mann nimmt Steuerklasse 3, die Frau Steuerklasse 5 – dann fallen weniger Steuern an. Der Mann ist dabei der Hochverdiener, die Frau arbeitet Teilzeit oder hat ein niedrigeres Einkommen.

Der Mann zahlt durch diese Steuerklassenwahl weniger Steuern, als er eigentlich mit seinem Einkommen müsste. Er erhält also viel Netto vom Brutto. Die Frau zahlt dagegen viel mehr Steuern, als sie wiederum müsste, erhält damit wenig Netto vom Brutto.

Wie das? Die Ehe-Leute verteilen bei der Kombi 3/5 fast alle Steuervorteile auf den Hochverdienenden mit der Steuerklasse 3. Also oft den Mann.

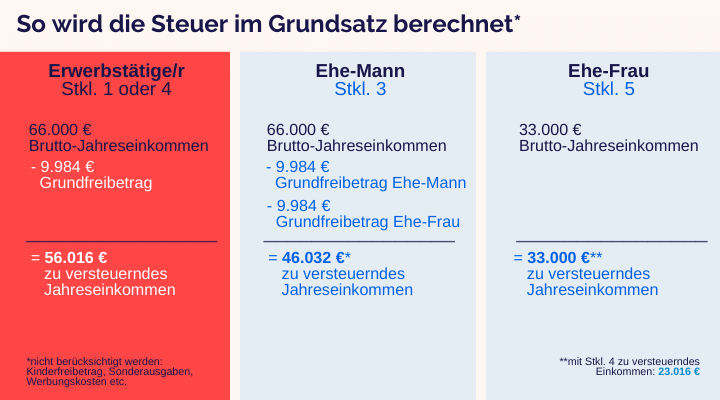

Der Staat gewährt jedem Erwerbstätigen einen Grundfreibetrag, auf den keine Steuern zu zahlen sind. 2022 beträgt dieser 9.984 €. Wer nun Steuerklasse 5 hat, bei dem wird dieser Grundfreibetrag nicht berücksichtigt. Er wird stattdessen dem Ehepartner zugeschlagen. Der hat dann 2 Grundfreibeträge. Das senkt das zu versteuernde Einkommen massiv. Bei Steuerklasse 5 dagegen wird nichts abgezogen.

Zum Verdeutlichen eine Rechnung:

Dass der eine den Grundfreibetrag des anderen quasi geschenkt bekommt, fällt dann nicht ins Gewicht, wenn Ehe-Leute gemeinsame Kasse machen und beide gleichberechtigt auf das gemeinsame Einkommen zugreifen.

Die Geringverdienenden werden aber dann benachteiligt, wenn jeder sein eigenes Konto hat und vereinbart ist: Jeder gibt einen Teil seines Einkommens auf ein gemeinsames Konto, von dem das gemeinsame Leben bezahlt wird. Denn derjenige mit Steuerklasse 5 verzichtet ja auf einen Teil seines Einkommens zugunsten des mit Steuerklasse 3. Wird dieser Effekt nicht berücksichtigt, wird es schräg.

Denkfehler: Weniger Steuern bei 3/5

Auch wenn Steuerberater’innen gern dieses 50er-Jahre-Mantra singen – mit 3/5 zahlen Sie als Ehe-Paar weniger Steuern – wird dieses Argument nicht wahr. Die gemeinsame Steuerlast wird nur anders verteilt und zeitlich gestreckt. Deshalb müssen Paare, die 3/5 wählen, am Jahresende auch eine Steuererklärung abgeben.

Am Jahresende nämlich schmeißt das Finanzamt beide Einkommen in einen imaginären Topf, zieht Frei-, Pauschbeträge und Sonderausgaben ab, teilt bei Zusammenveranlagung alles durch zwei und berechnet dann die Jahreslohnsteuer. Die bereits gezahlten Steuern werden dagegengerechnet.

Steuern „sparen“ können Ehepaare mit der Wahl der Steuerklasse also nicht. Egal, welche Steuerklassen-Kombination sie wählen. Entscheidend für die Höhe der Steuer ist das gemeinsame erzielte Jahres-Lohneinkommen.

Die Wahl 3/5 hat sogar einen sehr entscheidenden Nachteil, betont Steuerberaterin Königbauer: Oft wird dadurch während des Jahres insgesamt zu wenig Steuer abgezogen und damit eine kräftige Steuer-Nachzahlung fällig.

Steuerklasse 4/4: Für Frauen die bessere Wahl

Die Kombination der Steuerklasse 4 empfehlen Steuerberater’innen meist nur Paaren mit gleich hohem Einkommen. Auch so ein Ding aus der gesellschaftlichen Mottenkiste.

Die Steuerklasse 4 ist für erwerbstätige Ehefrauen grundsätzlich die richtige Wahl. (Fast) egal, wie unterschiedlich hoch die Einkommen der Eheleute sind. Wieso nochmal?

Weil bei Steuerklasse 4 jeder seine eigenen Freibeträge erhält und damit nur Steuern gemäß seines/ihres Einkommens abgibt.

Die Steuerklasse 4 lässt sogar eine gewisse Optimierung zu. Muss Frau nicht machen. Kann sie aber – mit dem Faktor.

Steuerklasse 4/4 mit Faktor: Faire Verteilung der Steuern

Bei der Steuerklasse 4 mit Faktor berücksichtigen die Finanzämter bereits unterjährig das Ehegattensplitting. Dazu werden die Einkommen der Ehepartner addiert und dann die gemeinsame Steuerlast errechnet. Davon ausgehend wird anschließend jedem Partner „sein“ Steueranteil gemäß seines/ihres Einkommens zugewiesen – über den Faktor.

Durch den Faktor wird die Einkommenssteuer zwischen den Partnern fair verteilt, weil das steuermindernde Ehegattensplitting noch mit einfließt. Den Faktor beantragen Sie beim Finanzamt. Frist ist der 30. November. Verarbeitet wird der Faktor in der Gehaltsabteilung des Arbeitgebers.

Klingt kompliziert, dieses „Faktorverfahren“. Ist es aber nicht. Schauen Sie sich mal den Steuerrechner des Finanzministeriums an.

Hier können Sie prüfen, ob die „Steuerklasse 4 mit Faktor“ gut für Sie ist. Klicken Sie auf den Steuerrechner des Bundesfinanzministeriums. (Achtung: Geben Sie Ihr JAHRES-Einkommen ein, nicht das monatliche.)

Und was jetzt?

Wenn Sie heiraten verpasst Ihnen der Staat automatisch die Steuerklasse 4. Der Berufsstand der Steuerberater’innen empfiehlt aber immer noch oft, diese Steuerklasse zu wechseln. Hin zum „Klassiker“ Steuerklasse 3/5. Mann wenig Steuern, Frau viel Steuern. Müssen Sie bekanntlich nicht mitmachen.

Wechseln der Steuerklasse geht ohne Zustimmung

Seit Januar 2020 können Sie Ihre Steuerklasse mehrfach im Jahr wechseln. Der Wechsel greift immer im darauffolgenden Monat. Der Wechsel geht seit Oktober 2021 sogar Online oder via Elster-Portal, dem Online-Portal der Finanzämter. Hier gelangen Sie zu den Formularen!

Das Wichtigste: Keine Angst vor dem Steuer-Formular. Sie können das! Lassen Sie sich nicht blockieren von den Formularen der Finanzämter. Für den Wechsel brauchen Sie auch keine Steuerberater. Das können Sie allein.

Schritt für Schritt zur neuen Steuerklasse:

- Sehen Sie in Ihrer Gehaltsabrechnung oder dem Steuerbescheid des vergangenen Jahres nach, welche Steuerklasse Sie haben.

- Reden Sie mit Ihrem Mann, Ihrer Partnerin, darüber, dass Sie in die 4 wechseln möchten. Sie brauchen für den Wechsel keine Zustimmung vom Partner. Besser ist sie aber. Ist partnerschaftlicher.

- Suchen Sie das richtige Formular aus: Antrag auf Steuerklassenwechsel

- Füllen Sie das Formular aus.

- Wenn Sie Fragen haben, rufen Sie bei Ihrem Finanzamt an. Die müssen Ihnen Auskunft geben und tun das meist auch gern und kompeten.

- Schicken Sie das Formular ab.

So überzeugen Sie

Wie schon geschrieben: Ihr Mann oder Ihre Ehe-Frau muss nicht zustimmen. Der Wechsel von Steuerklasse 3/5 zu Steuerklasse 4/4 geht auch einseitig.

Manche Finanzämter fordern dennoch die Unterschrift des anderen Ehegatten ein. Genau davon erzählte mir eine Blogleserin. Bei ihr verlangte das Finanzamt, dass ihr (Noch)Ehemann das Formular zum Wechsel in die 4/4 unterschreiben müsse.

Nein, muss er nicht. Zitieren Sie dann das Einkommenssteuergesetz: § 38 b Abs. 3, Satz 2 EStG

„Der Wechsel von der Steuerklasse III oder V in die Steuerklasse IV ist auch auf Antrag nur eines Ehegatten möglich mit der Folge, dass beide Ehegatten in die Steuerklasse IV eingereiht werden.„

Das sollte reichen. Wenn nicht reicht, den oder die Vorgesetze:n verlangen.

Anders sieht es aus, wenn Sie frisch verheiratet sind und von der Kombination 4/4 in die 3/5 wollen. In diesem Fall müssen beide unterschreiben.

Dennoch, hier nochmal gute Argumente für Steuerklasse 4:

- Jeder zahlt Steuern gemäß seines Einkommens.

- Sie verschieben Teile der Steuerzahlung nicht auf später.

- Am Jahresende erwartet Sie keine böse Überraschung mehr, weil keine Steuer-Nachzahlung fällig wird.

- Sie brauchen nicht mehr auf „kriegen-wir-was-wieder?“ zu spekulieren.

Geldfrau-Tipp: Fragen Sie nach.

Wenn Sie einen Steuerberater haben, und er oder sie Ihnen von einem Wechsel der Steuerklasse abrät, reden Sie mit ihm oder ihr. Steuern zahlen müssen Sie bei einer Erwerbstätigkeit ohnehin. Die Frage ist nur: Wann und in welchem Umfang. Darauf macht Steuerberaterin Benita Königbauer aufmerksam.

Sie rät zu einem Gespräch mit dem eigenen Steuerberater. Nach Ihrer Erfahrung denken viele Berufskollegen, dass ihre Mandanten erwarten, wenig Steuern zahlen zu wollen und am liebsten sehr spät. Klären Sie für sich, was Sie wollen, und nicht der Steuerberater denkt, was Sie wollen könnten:

Wollen Sie …

- so spät wie möglich Steuern zahlen (Steuerklasse 3)

- gegebenenfalls Steuern nachzahlen (Steuerklasse 3)

- mit Steuererstattung rechnen (eher Steuerklasse 5)

- auf Nummer sicher gehen? (Steuerklasse 4)

Geldfrau-Erfahrung: Ich zahle lieber gleich so viele Steuern, wie ich muss. Dann überrascht mich keine Nachzahlung. Nachzahlungen fühlen sich an, als würde einem mehr weggenommen, als es sein müsste.

Und: Steuer-Erstattungen fallen niedrig aus. Sie fühlen sich zwar an wie ein nachträgliches Weihnachtsgeld. Bedeuten aber, dass ich über das Jahr zu viele Steuern gezahlt habe, anstatt das Geld sinnvoller einzusetzen.

Wenn Sie keinen Steuerberater haben, können Sie auch im für Sie zuständigen Finanzamt anrufen. Die Beamten sind zur Auskunft verpflichtet. Sie geben auch in der Regel gern Auskunft. Trauen Sie sich. Ich habe bisher nur gute Erfahrungen gemacht.

Wenn Sie Mut tanken möchten und noch ein bisschen mehr Selbstbewusstsein im Umgang mit Geld, schauen Sie doch mal bei den Geldfrau-Kurse rein.

Achtung!

Eltern- & Arbeitslosengeld ist höher mit Steuerklasse 4 bzw. 3

Wenn Sie Mutter werden möchten oder Arbeitslosigkeit droht, beschäftigen Sie sich unbedingt auch mit Ihrer Steuerklasse!

Die Basis für staatliche Leistungen wie Elterngeld, Arbeitslosengeld oder Krankengeld ist das Einkommen nach Abzug der Lohnsteuer, also das Netto-Einkommen. Je höher das Nach-Steuer-Einkommen, desto höher die staatlichen Leistungen. Je niedriger das Nach-Steuer-Einkommen, desto niedriger die Leistungen.

Mit Steuerklasse 3 erhalten Sie ein höheres Eltern- oder Arbeitslosengeld als mit Steuerklasse 5.

Wenn Sie also verheiratet sind und schwanger werden möchten oder sich Arbeitslosigkeit ankündigt, ziehen Sie einen Wechsel in die Steuerklasse 3 oder 4 in Betracht. Für 3 brauchen Sie die Zustimmung Ihres Partners, für Steuerklasse 4 nicht.

Mit 3/5 müssen Sie eine Lohnsteuererklärung abgeben, mit 4/4 nur bei „mit Faktor“

Wer Kombi 3/5 wählt, muss für jedes Jahr eine Steuererklärung abgeben. Mit Kombi 4/4 brauchen Sie nur dann eine Steuererklärung einzureichen, wenn Sie die Kombination mit dem Faktor wählen. Sonst nicht. Grund: Die Lohnsteuer wurde ja schon genau berechnet und bezahlt. Auch Alleinerziehende und Singels sind nicht verpflichtet, eine Einkommenssteuererklärung abzugeben.

Ich empfehle dennoch eine Steuererklärung. Denn in den meisten Fällen erhalten Sie Geld vom Finanzamt zurück, wenn Sie eine Lohnsteuererklärung einreichen etwa, weil Sie oft auf Dienstreisen sind, außergewöhnliche Belastungen hatten oder Fortbildungskosten.

Und was ist, wenn Ehe-Leute beide …

… selbständig sind?

Dann werden Sie vom Finanzamt ohnehin aufgefordert, eine Steuervorauszahlung zu leisten, bezogen auf den Gewinn des Vorjahres. Die Steuerklasse spielt da keine Rolle.

… einer selbständig oder freiberuflich ist und der andere angestellt?

Ähnlich wie oben. Der freiberuflich Arbeitende überweist eine Steuervorauszahlung, bezogen auf den Gewinn des Vorjahres. Der angestellt Arbeitende wählt am besten Steuerklasse 4 oder 5 (dann kriegt er/sie ehet etwas am Jahresende wieder) oder 3 (dann wird er/sie eher nachzahlen müssen).

Wichtige Links, Quellen

+ Steuerrechner

+ Formular für Wechsel der Steuerklasse vom Bundesfinanzministerium (oder hier)

+ So wechseln Sie als werdende Eltern die Steuerklassen – möglichst fix!

+ Vorteile des Faktorverfahrens – Steuerklasse 4 mit Faktor

+ Pointierter Artikel der alleinerziehenden Autorin Mirna Funk zum Thema Steuergerechtigkeit und Kinder: Gebt uns, was uns zusteht!

Steuerberaterin Königbauer antwortet auf Leser’innenfragen:

Hinweis: Ich aktualisiere diesen Artikel regelmäßig. Zuletzt am 14. Februar 2022. Zuerst erschien er im November 2017.

Hallo. Bitte noch beachten, dass das Nettoeinkommen Grundlage für eventuelles Arbeitslosengeld ist.

Wenn also der Besserverdienende Ehepartner arbeitslos wird und in Steuerklasse IV ist, ist das für die Höhe des ausgezahlten Arbeitslosengeld nachteilig.

Gruss Miko

Lieber Miko,

wichtiger Punkt, dann sollte der arbeitslos Werdende in Steuerklasse 3 wechseln. Das habe ich auch geschrieben, steht wohl etwas versteckt.

Danke für’s Extra-Betonen!

Miko hat’s richtig geschrieben, leider ist es dann unvollständig in den Artikel eingeflossen.

Wenn der besserverdienende Ehepartner Arbeitslos wird, ist Steuerklasse III besser als IV besser als V.

Wird der schlechterverdienende Ehepartner Arbeitslos, ist Steuerklasse IV besser als V. Hat der schlechterverdienende Ehepartner, wenn er Arbeitslos wird Steuerklasse III wird er behandelt als hätte er Steuerklasse IV.

Hallo Martin,

danke für die Einordnung. Es ist nicht „in den Artikel eingeflossen“. Es stand vorher schon drin. Sie differenzieren es nur noch weiter aus. Gut so.

Allerdings! Wir wissen ja gewöhnlich nicht, ob und wann wir arbeitslos werden. Manchmal ist das absehbar, meist aber nicht.

Dennoch wichtig, das zu erwähnen.

Grüße und Dank!

Hallo,

meine Frage geht an Martin, wieso wird der schlechter verdienende Ehepartner mit Steuerklasse III behandelt als hättet er Steuerklasse IV und wenn der besserverdienende Partner III hat ist das besser als IV oder V? Das würde ich gerne verstehen 🙂

Danke und VG

Gabi

Hey,

ich glaube bei dem Absatz über Elterngeld ist was durcheinander geraten:

Du schreibst:

———–

Je höher das Nach-Steuer-Einkommen, desto höher die staatlichen Leistungen. Je niedriger das Nach-Steuer-Einkommen, desto niedriger die Leistungen.

Mit Steuerklasse 3 erhalten Sie ein höheres Eltern- oder Arbeitslosengeld als mit Steuerklasse 5

—————

Es ist genau umgekehrt würde ich meinen , 3= hohe abzüge->niedriges nach-steuer-einkommen -> niedrige Leistungen

mfg

Oli

Ups sorry mein Fehler, hab selbst 3 und 5 verwechselt 😀

Hi Oli,

jaja, die Steuerklassenzahl 🙂

Musste beim Schreiben auch aufpassen, da nix zu verwechseln.

Genau aber auch aus diesem Punkt ist es wichtig, sich (mal wieder) mit seiner Steuerklasse zu beschäftigen.

Liebe Geldfrau,

danke für den Artikel. Wir haben auch 4/4, weil mein Mann das so wollte (er verdient mehr). Ich hätte mich am Anfang auch auf die 5/3 „eingelassen“, aber er hat mich überzeugt und es ist echt besser so. Ausserdem besteht dann immer noch die Chance einer Steuerrückzahlung und das Geld ist dann „extra“ und nicht unterjährig schon verbraten 🙂

Viele Grüße

Guter Mann! Gute Wahl.

Hallo, ein wichtiges und richtiges Thema. Ich habe vor einem Jahr meinen Mann um den Wechsel in 4/4 gebeten. Seit kurzem habe ich nun StKl 2, denn diese Bitte hat ihn vollends aus der Fassung gebracht und mich zum Nachdenken und Handeln. Nun liegt alles in meiner Hand, ich kann meine Gelddinge allein regeln und es geht mir damit sehr viel besser!

Danke Lilly für diesen Kommentar. Was für eine Entscheidung! Vom Wunsch, von 5 in Stkl. 4 zu wechseln, dann die Stkl. 2 für Alleinerziehende zu wählen … Hut ab! Geldgespräche können wie ein Katalysator sein. Und Ihnen scheint es gut damit zu gehen. Sehr schön!

Hallo, ich verstehe nicht, warum man mit 3/5 keine Steuern sparen können soll. Mir fehlt das Argument. Ich zahle doch auf höhere Gehälter auch höhere Steuern. Insofern werden doch durch das Werfen in einen Topf und teilen durch zwei einige Euros vom höheren Gehalt zum niedrigeren verschoben. Diese werden dann niedriger besteuert. Hier fehlt mir das große Gegenargument. Warum war das 1950 anders?

Weiterhin frage ich mich, ob es ernsthaft Ehepaare gibt, in welchen der Kerl/Großverdiener sich die Steuerklasse 3 nimmt und den Gewinn einfach einstreicht?! Finde ich komplett abstrus. Mein Plan (noch wurde nicht geheiratet) wäre zu schauen ob sich 3/5 rechnet und dann erstens das niedrigere Gehalt mit dem Gewinn wieder auszugleichen und mit dem Rest etwas sinnvolles anzustellen (beispielsweise anlegen als Rentenrücklage für denjenigen der in Teilzeit arbeitet, da er sich um die Kinder kümmert). Das geht auch prima, wenn man sonst getrennte Konten führt.

Lieber Jonas,

Hier kommt das Argument:

Was Sie ansprechen ist das Ehegattensplitting. Das wirkt klar bei 3/5 genauso wie bei 4/4. Das Splitting senkt die gemeinsame Steuerlast.

Die Steuerklassen-Kombination wiederum verteilt diese gemeinsame Steuerlast unter dem Jahr unterschiedlich. Und das ist der von mir angesprochene Punkt.

Als Ehepaar sparen sie Steuern durch das Splitting, nicht durch die Steuerklasse.

Und ja, es gibt Paare, wo der Höherverdienende das höhere Nettoeinkommen durch Stkl. 3 einstreicht, ohne es zu teilen. Es ehrt Sie, dass Sie das abstrus finden. Geht mir auch so.

Und zu 1950. Da durften Ehe-Frauen nur mit Zustimmung ihres Ehe-Mannes einer Erwerbstätigkeit nachgehen. Alles klar ?

Wir sind bisher in 4/4. Ab jetzt bezieht meine Frau Elterngeld (2 Jahre) und wir wollen zum 1.1.18 in 3/5 wechseln. Dass dann eine Steuernachzahlung kommen kann ist klar, wir werden den „Gewinn“ auch sauber teilen.

Kernfrage: zumindest in der Zeit des Elterngelds macht es doch auf jeden Fall Sinn, in 3/5 zu wechseln, oder?

Lieber Stephan,

das kommt drauf an. Wenn Ihre Frau Elterngeld bezieht, ist das eine Lohnersatzleistung. D.h., wenn Ihre Frau von einem Kind zum nächsten ginge, würde ihr Gehalt vor der Geburt des ersten Kindes zählen. Deshalb weiß ich nicht so genau, wie Sie das planen.

Soll Ihre Frau in Steuerklasse 3 oder Sie in 5? Nur so würde ja ein Schuh draus …

Steuern sparen geht übrigens nur für Großverdiener über Steueroasen, nicht für uns Normalsteuerbürger’innen 🙂 durch die Wahl der Steuerklasse.

Vielen, vielen Dank für den tollen Artikel! Intuitiv ist mir klar gewesen, dass 4/4 das „bessere“ Modell ist. Mir fehlten nur bisher die hieb- und stichfesten Argumente. Jetzt nicht mehr ;).

Boah! Was für ein schönes Kompliment, Annika. Das werde ich mir als Motivation an die Wand heften. DANKE sehr!

Kleine Ergänzung, während für die anfallende Steuer die Wahl der Steuerklasse keinen endgültigen Einfluss hat, die Jahreserklärung im Fall von 3/5 ist zwingend! Kann es für die unterjährige Liquidität von Vorteil sein dennoch 3/5 zu wählen.

Übrigens ist es schlichtweg falsch zu behaupten, Stkl. 4 führe dazu, dass die Partner „wie Singles“ behandelt werden. Sie bleiben rechtlich bei Zusammenveranlagung, die für den Splittingtarif maßgeblich ist, Gesamtschuldner der Steuer. Frei nach dem Motto mitgehangen, mitgefangen.

Wer allerdings seiner besseren Hälfte nicht vertraut oder eine vorrangige Risikobetrachtung anstellt, sollte gleich Einzelveranlagung wählen. Dann steht er nur für die eigenen Pflichten bzw. Steuerschulden ein.

Lieber John,

Sie klingen, als wären Sie Steuerberater … oder Anwalt?

Wie viele Steuerschuldner’innen nutzen wohl die unterjährige „Liquidität“ und legen Sie teilweise beiseite, um die tatsächlich zu zahlenden Steuern begleichen zu können? Mir geht es hier um einen guten Geldumgang. Für mich ist das „unterjährige Liquiditätsargument“, das ich nur von Steuerberatern kenne, eine Milchbubenrechnung. 🙂

Außerdem: Was nützt Frauen oder den Geringverdienenden dieses vorübergehende Mehr, wenn es der Höherverdienende auf seinem Konto einstreicht und nicht teilt – die noch fehlenden Steuern aber beide zahlen müssen?

Wegen meines „Single“-Vergleiches und der Zusammenveranlagung – steht alles korrekt im Artikel. Aber danke, dass Sie nochmals darauf hinweisen, dass Ehe-Paare Gesamtschuldner der Steuern sind. Genau deshalb ist es sinnvoll, für Frauen die 4/4 zu wählen.

Frohe Grüße!

Ich muss hinzufügen, dass eine 4/4 auch dann verpflichtet ist, wenn staatliche Bezüge, wie elterngeld und Krankheitstage des Kindes hinzu kommen. Dann wird mann jedenfalls aufgefordert die Steuererklärung zu tätigen. Ich spreche aus Erfahrung!

Hallo. Vielen Dank für den umfassenden Artikel.Ich mag Deine Webseite!

Ich finde den Artikel recht umfänglich, aber eine Sache verstehe ich nicht: Wenn man durch 3/5 faktisch keine Steuern spart, wozu gibt es die Möglichkeit dann eigentlich?

Lieber David,

Das ist eine sehr gute Frage, die ich mir auch gestellt und mit anderen diskutiert habe. Das Steuern verschieben hatte wohl zu irgendeiner Zeit mal viele Befürworter. Außerdem könnte man zu dem Schluss kommen, im Zusammenspiel mit dem Ehegattensplitting, dass Frauen nicht gerade Lust gemacht werden sollte, ihr eigenes Geld zu verdienen. Diese Schlussfolgerung drängt sich zumindest auf.

Was meinen Sie?

Und sorry für die Länge des Artikels. Im Steuerrecht ist so vieles nicht einfach kurz abzuhandeln.

@Geldfrau

Normalerweise bin ich kein Freund von Verschwörungstheorien. Aber es ist durchaus auffallend, dass Ehepaare durch das Splitting nur dann Steuern sparen können, wenn einer der beiden deutlich weniger verdient als der andere (was wohl mehrheitlich Frauen sein dürften). Und dazu dann noch die gehypte 3/5 Kombination, die in den allermeisten Fällen nichts bringt und das Gefälle der Einkommensunterschiede künstlich größer darstellen lässt, als es eigentlich der Fall ist.

Also ja, vielleicht ist an ihrer Theorie wirklich was dran, dass man bei der Einführung der Steuerklassen 3/5 und beim Splitting absichtlich darauf gepocht hat, Frauen klein zu halten.

Die Länge des Artikels habe ich übrigens gar nicht kritisiert. Mit „umfänglich“ wollte ich eigentlich ein Lob ausdrücken 🙂

Hallo,

wir haben 3/5 und ich bin der Meinung, wir haben mehr davon. Wir bekommen jedes Jahr nach der Steuererklärung 200 bis 300 Euro raus, wir sind nun 9 Jahre verheiratet und mussten nie etwas nachzahlen.

Vor der Ehe hatten wir 1.400 raus bekommen, mehr ging einfach nicht lt. Steuerberater. Wenn ich das auf den Monat runter rechne wären das 116 Euro. Durch die Verteilung auf 3/5 hat mein Mann aber 250 Euro pro Monat mehr und das wären wiederum aufs Jahr gerechnet 3.000 Euro, die wir aber nie raus bekommen würden, so gesehen haben wir 1.600 Euro mehr im Jahr.

Oder würden wir jetzt, wenn wir zur 4/4 wechseln, durch die Ehe dann 3.000 raus bekommen? Dann würde ich auch wechseln.

Muss aber auch erwähnen das ich bis 2016 immer nur einen Minijob mit max. 400 €/ Monat hatte. Jetzt, wo ich ca. die Hälfte vom Einkommen (Teilzeit) wie mein Mann habe, bekommen wir trotzdem 200 jedes Jahr raus.

Hallo 🙂

interessante Zahlen. Interessant vor allem, dass Sie Steuern erstattet bekommen. Als Minijobberin zahlen Sie ja gar keine Steuern und die Steuerklasse ist egal. Wenn Ihr Mann dann St.kl. 3 hat und Sie am Jahresende dennoch Steuern zurückerhalten, ist das für mich nur durch das Ehegattensplitting zu erklären.

Und nicht immer muss bei 3/5 nachgezahlt werden. Es ist nur häufiger der Fall.

Dass Sie mit Teilzeitjob als Familie ähnlich viele Steuern erstattet bekommen wie mit Minijob wundert mich ein wenig. Aber ich kenne die Details Ihrer Steuererklärung nicht und bin keine Steuerberaterin 🙂

Mir ist allerdings nicht ganz klar, was Sie mit „raus bekommen“ meinen. Sie zahlen ja immer die Steuern gemäß Ihres Einkommens. Und mit 4/4 zahlen Sie genauso viele Steuern wie mit 3/5, nur werden sie übers Jahr anders verteilt.

Beste Grüße!

Hallo,

ich bin eben auf diesen Artikel gestoßen und finde Ihn echt gut. Bei mir und meiner zukünftigen (Heirat am 31.08.) stellt sich auch die Frage nach den Steuerklassen.

Wir haben 1 gemeinsames Konto wo beide Einkommen drauf gebucht werden. Aktuell fahren wir beide ca. 45km einfache Strecke mit dem Auto zur Arbeit (Werbungskosten bei der Steuererklärung). Ich als Mann habe ca. 68.000 EUR im Jahr und meine Frau ca. 40.000 EUR. Was ja % umgerecht 63%/37% sind und laut anderen Seiten ideal für die Stkl. 3 und 5.

Bisher bekommen wir am Jahresende immer Geld vom Staat zurück wegen den Fahrtkosten. Das wird ja auch bei 3/5 so sein? Was die Babyplanung angeht wollen wir das zügig in Angriff nehmen. Die Frage ist nun, was für eine Steuerklasse sollten wir wählen?

Wenn ich es richtig gerechnet habe würden wir ca. 130€ netto mehr raus bekommen bei 3/5 zu aktuell beide 1 und bei 4/4 ca. 65€ zu aktuell 1.

Aber aufgrund der immer angesprochenen Nachzahlungen bei 3/5 bin ich unsicher geworden, was sich mehr lohnt.

Hi Markus,

wenn ihr nach der Heirat 3/5 wählt, deine Frau 5, du 3, dann hat sie ein viel niedrigeres Netto-Einkommen als bei Steuerklasse 4 (logisch). Das ist ungünstig, wenn sie schwanger werden will, und dann Elterngeld erhält. Das Elterngeld wird am Netto-Einkommen ausgerichtet. Mit Steuerklasse 5 würde sie sich also ins eigene Fleisch schneiden, bzw. ihr, denn dann fällt das Elterngeld niedriger aus.

Wie geschrieben: Ihr spart keine Steuern mit der Steuerklassenwahl. Die Steuerhöhe ist und bleibt die gleiche, und bezieht sich auf die Höhe des Einkommens. Für die Augenhöhe in der Ehe ist 4/4 vorzuziehen.

Ansonsten: Steuerberater’in konsultieren.

Hilft dir das?

Gruß Dani

Was für ein schlechter Artikel!

„[…] Die Steuerklasse 4 ist für erwerbstätige Ehe-Frauen immer die richtige Wahl. Egal wie unterschiedlich hoch die Einkommen der Ehe-Leute sind. […]“

Wie kommen Sie zu so einer pauschalen Aussage? Was ist denn für den Fall, dass die Ehe-Frau 60% des Haushalts-Einkommens beisteuert und der Mann 40%? Oder die Frau 80% und der Mann 20%? Oder die Frau 100% und der Mann 0%? Ist dann immer noch Steuerklasse 4 für die Frau die richtige Wahl? Geht es hier um Gender-Bashing?

Ich kann nur an jeden appellieren: Macht Euch selber schlau! Denkt nach! Rechnet nach! Informiert Euch und glaubt nicht irgendwelchen Blog-Einträgen von irgendwelchen Leuten!

Der Artikel und obige Aussage ist genau für den einen Spezial-Fall richtig, dass der höher Verdienende dieses vorübergehende Mehr auf seinem Konto einstreicht und nicht teilt!

Was so ein Fall über die Partnerschaft aussagt ist will ich jetzt nicht thematisieren.

Es gibt aber durchaus den anderen Fall, in dem es sinnvoll sein kann, dass der oder DIE höher Verdienende Steuerklasse 3 bekommt. Die Gesamtsteuer-Last pro Monat (für beide zusammen) kann ab einer gewissen Einkommensdifferenz in 3/5 kleiner sein als in 4/4. Und WENN ich dann am Ende des Jahres keine Nachzahlung habe, sondern Geld zurück bekomme fehlt leider komplett jedes Argument, warum man 4/4 nehmen sollte. => Warum sollte man dann dem Finanzamt ein zinsloses Darlehen geben?

Für den Fall, dass Arbeitslosigkeit oder Elterngeld ansteht, kann es wie schon gesagt sinnvoll sein, dass der/diejenige den das betrifft Steuerklasse 4 oder sogar Steuerklasse 3 kriegt. Dabei die Fristen beachten.

Moin Karl,

es hilft, Artikel genau zu lesen. Es geht darin um zwei berufstätige Eheleute mit ähnlichen bis teils niedrigerem Einkommen. Ihre extremen Fälle behandelt der Artikel nicht. Und auch dann wäre 4/4 oft eine gute Wahl.

Genau das soll der Artikel anregen: nachdenken und selbst aktiv werden.

Herablassung fällt übrigens stets auf einen selbst zurück und ist hier überflüssig.

Beste Grüße

die „irgendwelche Leute“

Leider kann ich Ihren Kommentar nicht kommentieren, darum hier zitiert:

„es hilft, Artikel genau zu lesen. Es geht darin um zwei berufstätige Eheleute mit ähnlichen bis teils niedrigerem Einkommen. [,,,]“

Möglicherweise habe ich ein anderes Verständnis von Text als Sie, aber wo steht in Ihrem Artikel, dass es hier um „zwei berufstätige Eheleute mit ähnlichen bis teils niedrigerem Einkommen geht“???

Ich habe den Text nochmal bis zu dem Absatz: „Die Steuerklasse 4 ist für erwerbstätige Ehe-Frauen immer die richtige Wahl. Egal wie unterschiedlich hoch die Einkommen der Ehe-Leute sind. “ überflogen.

Da steht nix von „ähnlichen bis teils niedrigerem Einkommen“. Was da aber steht ist, „Steuerklasse 4 ist IMMER die richtige Wahl“.

Aber Butter bei die Fische: Welche Steuerklasse raten Sie einer Ehe-Frau die 80% des Haushalts-Einkommens beisteuert?

Welche Steuerklasse raten Sie einer Ehe-Frau die 100% des Haushalts-Einkommens beisteuert?

Wichtig ist, einen Text unvoreingenommen zu lesen. Dann ergibt sich das Textverständnis.

Zu Ihrer Frage: Wenn nur einer in der Ehe für Geld arbeitet und es ein Ehegattensplitting gibt wie in Deutschland, welche Steuerklasse könnte sich daraus ergeben? Wenn der eine kein Einkommen hat, um seinen Grundfreibetrag geltend zu machen? Ich bin mir sicher, Ihre Frage können Sie sich selbst beantworten. 🙂

Und ja, Steuerklasse 4 ist die richtige Wahl für Ehe-Frauen mit eigenem Einkommen jenseits eines 400-Euro-Jobs. Das sieht selbst der Gesetzgeber so, sonst würden Ehe-Leute nicht automatisch nach der Ehe-Schließung die Steuerklassen 4/4 erhalten.

Beste Grüße

Dani

Textverständnis ergibt sich in erster Linie aus dem Text!

Frau/man kann nicht verstehen, was nicht im Text steht!

Ich frage Sie noch mal, wo in Ihrem Text steht, dass sich Ihre Aussage „Die Steuerklasse 4 ist für erwerbstätige Ehe-Frauen immer die richtige Wahl. Egal wie unterschiedlich hoch die Einkommen der Ehe-Leute sind.“ auf zwei berufstätige Eheleute mit ähnlichen bis teils niedrigerem Einkommen bezieht.

Und zu der Unvoreingenommenheit, ich habe Verständnis für Ihr Anliegen, einen Missstand zu bekämpfen und ich habe auch Verständnis dafür, dass man eine gewisse rhetorische Übertreibung braucht, um überhaupt eine Wirkung zu erzielen, aber die Sachebene muss trotzdem sauber sein.

Man kann nicht einfach das Argument, „als Paar monatlich eine geringere Steuerbelastung zu haben“ unter den Tisch fallen lassen und auf gesellschaftliche Mottenkisten, auf das Jahr 1950 und auf „böse“ Steuerberater und „böse“ Anwälte zu verweisen.

Und ja, ich kann meine Frage beantworten, was ich einer Frau raten würde, die 100% in der Partnerschaft verdient, nämlich Steuerklasse 3. Ich habe mich gefragt, ob Sie die Frage beantworten können und wollen, aber das tun Sie ganz bewusst nicht.

Meine Vermutung ist, dass Sie das nicht tun, damit Sie nicht Ihrer Aussage widersprechen „Die Steuerklasse 4 ist für erwerbstätige Ehe-Frauen IMMER die richtige Wahl“.

Lieber Karl,

an mehreren Stellen gehe ich darauf ein, dass Mann und Frau erwerbstätig sind. Und dass es sich nicht nur um ein Zubrot handelt, steht weit oben. Auch Grafik angesehen?

Und klar, frau kann das Argument unter den Tisch fallen lassen, das Sie als so herausragend ansehen: die unterjährige Liquidität. Und nein, ich übertreibe nicht rhetorisch. Aber damit Menschen wie Sie das auch anerkennen, habe ich ein „fast“ vor dem von Ihnen so kritisierten Satz eingefügt. Dann ist es klarer.

Steuerklasse 3? Korrekt. Warum ich das bewusst nicht rate? Weil ich es nicht darf. Das dürfen nur Steuerberater. Ich gehe davon aus, dass Sie das wissen.

Und ich bleibe bei meiner Aussage, wenn Paare beide erwerbstätig sind. Das ist die Grundprämisse dieses Berichts.

Ich kann Karl nur beipflichten, auch wenn seine Wortwahl teilweise zu ehrlich ist.

Mir gingen die gleichen Fragen durch den Kopf, die Karl hatte.

Karl: „aber wo steht in Ihrem Artikel, dass es hier um ‚zwei berufstätige Eheleute mit ähnlichen bis teils niedrigerem Einkommen geht‘???“

Die Antwort der Autorin ist ausweichend: „Wichtig ist, einen Text unvoreingenommen zu lesen. Dann ergibt sich das Textverständnis.“

Wenn man sich die Kommentare anschaut, dann sind wohl fast alle Kommentatorinnen und Kommentatoren voreingenommen. Die meisten Frauen sind nämlich verunsichert und fragen, ob sie zu 4/4 wechseln sollen.

Des Weiteren wird suggeriert, dass der Gesetzgeber 4/4 für Frauen empfiehlt.

Geldfrau:“Und ja, Steuerklasse 4 ist die richtige Wahl für Ehe-Frauen mit eigenem Einkommen jenseits eines 400-Euro-Jobs. Das sieht selbst der Gesetzgeber so, sonst würden Ehe-Leute nicht automatisch nach der Ehe-Schließung die Steuerklassen 4/4 erhalten.“

Das ist aber nicht korrekt. Der Gesetzgeber überlässt es den Eheleuten, die beste Steuerklassen für sich zu wählen und beläßt es erstmal bei der „quasi Einzelversteuerung“ (= keine Veränderung des Nettos). Ausserdem ist es für den Gesetzgeber die 4/4 Steuerklassenkombi reizvoll, da der Staat damit erstmal mehr Steuern bekommen, als von den Ehepartner geschuldet. Am Ende eines Steuerjahres „können“ sich die Ehepartner, die zuviel gezahlte Steuer zurückholen. Was mich zum nächsten Nachteil von 4/4 führt.

Bei 3/5 muss eine Steuererklärung gemacht werden und die Ehepartner verschenken kein Geld an den Staat. Bei einer 4/4 kann man eine Steuererklärung machen, sollte diese aber trotzdem machen. Macht man die Steuererklärung aus Bequemlichkeit nicht, schenkt man die zu viel gezahlte Steuer dem Staat. Und die Deutschen sind bekanntlich faul, was die Steuererklärung angeht 😉

Zum Schluß muss ich anmerken, dass eine Ehe normalerweise eine respektvolle Partnerschaft ist und man sich nicht um das „Netto“ streitet. In der Regel zahlt der mit dem höheren Einkommen auch die meisten gemeinsamen Kosten und besteht nicht auf eine 50/50 Regelung. Egal, ob das eine Frau oder nur ein Mann ist 😉

Lieber Ralf, danke für den Kommentar.

In Ehen geht es nicht – wie Sie schreiben – normalerweise und in der Regel beim Geld „respektvoll“ zu. Natürlich gibt es das. Es gibt aber auch viele andere Ehen. Meine Erfahrung ist jedenfalls auch eine andere.

Da wird mit den Frauen die 5 vereinbart, die Erstattung des Finanzamtes geht aber an ihn bzw. auf das gemeinsame Haushaltskonto, statt der Ehe-Frau einen Teil davon abzugeben. Bei getrennten Konten.

Außerdem: Sie sehen als Mann auf das Thema. Viele Frauen berichten mir von ihren Ehe-Männern, die Druck ausüben, wenn die Frauen andere Vorstellungen haben, wofür das gemeinsame Geld ausgegeben wird: „Ich zahle doch alles, da kann ich auch bestimmen, was wir kaufen.“, heißt es dann.

Die Machtposition in der Ehe wird mit 3/5 zugunsten desjenigen verschoben, der die 3 hat. Also zum Mann. Eine sehr unschöne Nebenwirkung der 3/5 Regel. Auch deshalb finde ich die 4/4 viel besser. 🙂

Egal wie man besser oder schlechter fahren würde: 3/5 oder 4/4. Das ist für mich nicht relevant. Es ist vielmehr die psychologische Geschichte. Bei Steuerklasse 5 wird einfach zu viel abgezogen, als dass man den realen Gegenwert der Leistung noch erkennen könnte. Wir haben beide getrennte Konten und ein Gemeinschaftskonto. Funktioniert perfekt.

Selbst wenn ich oder meine Frau noch so viel verdienen würden (im Moment in etwa gleich), ein Gehalt ist u.a. eine Wertschätzung der geleisteten Arbeit.

Was die Generation um 1950 betrifft, kann ich das durchaus so unterschreiben. Was gab es damals ein Drama, als meine Mutter wieder arbeiten gehen wollte. Mein Vater hat sich strikt geweigert die Steuerklasse zu wechseln. Das war in den späten 80ern!

Jeder muss selbst wissen was er macht, für mich/uns ist das jedenfalls kein Thema.

Danke für deine Schilderungen!

Ich sehe das wie du.

Hallo,

mein Mann verdient monatlich fast 4 mal so viel wie ich und wir haben seit der Heirat vor 11 Jahren die 3/5, weil uns das ja jeder so eingetrichtert hat. Wir haben aber getrennte Konten und dadurch hab ich natürlich kaum Geld über. Steuerklasse 4/4 würde sich also für mich lohnen? Aber wie viel bekommt mein Mann dann weniger? Mit einem Wechsel ist er so gar nicht einverstanden weil er auf das beharrt was uns das Finanzamt bzw. der Steuerberater erzählt hat.

Liebe Tina,

Steuerklasse 4 würde sich bei getrennten Konten für Sie vermutlich lohnen. Für Ihren Mann nicht. Mit Stkl. 3 erhält Ihr Mann alle Freibeträge und zahlt deutlich weniger Steuern. Dass er Ihnen bei getrennten Konten von diesem Steuervorteil, der durch Sie erst möglich wird, nichts abgibt, ist nicht partnerschaftlich.

(Allerdings kenne ich Ihre Situation nicht, also welche Ausgaben Sie gemeinschaftlich tragen, welche eigenverantwortlich).

Suchen Sie das Gespräch. Wenn Ihr Mann nicht wechseln will (Er muss einem Wechsel nicht zustimmen.), erklären Sie ihm, dass die bisherige Regelung unfair ist. Das wird ihm einleuchten, denn es liegt auf der Hand.

Wenn Sie einen Steuerberater haben, soll der bitte mal ausrechnen, wie ihre beiden Netto-Einkommen bei Steuerklasse 4 aussähen. Dann haben Sie eine Geldgröße, über die Sie reden und fair aufteilen können.

Oder Sie rechnen gemeinsam aus, was Sie bei Stkl. 4 an Netto-Einkommen hätten. Das stellen Sie dann Ihrem jetzigen Netto-Einommen gegenüber. Und die Differenz überweist Ihnen Ihr Mann auf Ihr Konto oder teilen sie fair auf.

Beispiel: Netto-Einkommen neu Stkl.4: 2.000€, Netto-Einkommen alt Stkl. 5: 1.500€. Differenz: 500€ – geht auf Ihr Konto.

Wäre das ein Weg? Auf jeden Fall würde ich hier mit ihm verhandeln und neu justieren. Denn Sie zahlen zum Teil seine Steuern mit ohne offenbar entschädigt zu werden.

Viel Erfolg!

Hallo Tina,

wie ich aus den Zeilen entnehmen kann, bist Du – so wie es ist – nicht gerade zufrieden. Ich möchte den Vorschlag von Geldfrau aufgreifen und etwas ausbauen. In meinem Beitrag vorher hatte ich bereits ein Gemeinschaftskonto erwähnt und möchte dies eben kurz erläutern:

– Ihr beide habt gleichberechtigten Zugriff auf dieses Konto

– Von diesem Konto geht alles ab, was euch gemeinsam betrifft (Telefon/Internet, Miete/Abzahlung, Wasser, Strom usw.)

– Jeder überweist jeden Monat (z.B. per Dauerauftrag) einen prozentualen Anteil auf dieses Konto

– Der Anteil, der auf das Gemeinschaftskonto geht, sollte immer die Abzüge übersteigen

Damit habt ihr immer Geld zur Verfügung, wenn eine Waschmaschine o.ä. angeschafft werden muss, ohne an sonstige Ersparnisse zu gehen.

Ein Beispiel: Du hast 1000 EUR und er 4000 EUR

Prozentualer Wert Bsp. 25%, der auf’s Gemeinschaftskonto geht:

Du zahlst 250 EUR und er 1000 EUR

Aus meiner(!) Sicht, ist das die einzig wirklich faire Lösung. Alles andere erweckt wieder so ein „vielen Dank, dass Du mich monatlich unterstützt“-Gefühl 😉

Würde sich denn die Steuerklasse 4 mit Faktor lohnen? Er hat mittlerweile diese Seite hier gelesen und ist nun nicht mehr abgeneigt zu wechseln.

Ja, auf jeden Fall!

Es geht auch darum, dass wir seit ca. 3 Jahren Steuern vorauszahlen müssen. Dies würden wir gerne versuchen zu vermeiden.

Dann probiert es aus 🙂

Hallo!

Sehr informativer Artikel. Ich vermisse allerdings noch eine Kombi (vielleicht bin ich auch zu blöd zum denken 😀 )

Mein Mann ist seit über 3 Jahren krankgeschrieben, aber ungekündigt. Ich habe nicht gearbeitet, weil ich für unsere Kinder da sein wollte und mittlerweile seit über einem Jahr krankgeschrieben bin (Ende leider noch nicht in Sicht).

Mein Mann wurde beim Krankengeld ausgesteuert und auch das ALG 1 ist ausgelaufen, so dass wir zwangsläufig ins Hartz4 abgerutscht sind.

Mein Mann hatte, als er noch gearbeitet hatte, immer Steuerklasse 3 … ich brauchte keine in Anspruch nehmen, da ich zuhause war.

Wenn ich mal wieder arbeitsfähig werde (mein Mann leider nicht mehr), welche Steuerklasse sollte ich dann wählen? Klasse 3 oder 4 … oder würde ich automatisch die 5 bekommen, weil er ja noch ungekündigt ist und die 3 hat?

Wir haben zwei Kinder, von denen eins in Ausbildung ist (19 Jahre) und eigenes Geld verdient.

Das zweite Kind ist 13 Jahre.

Danke schon mal!

Liebe Bianca,

da ich keine Steuerberaterin bin, darf ich Ihnen nichts raten.

Der Logik der Steuerklassen folgend wäre es aber klug, wenn Sie dann St.kl. 3 nehmen würden und ihr Mann die 5 (obwohl er nichts verdient).

Sie und Ihr Mann tauschen ja quasi die Einkommenssituation. 🙂

Ich hoffe, das hilft Ihnen.

Beste Grüße – Dani

Mein Partner und ich haben beide in etwa das gleiche Einkommen, würden daher ohnehin 4/4 wählen wenn wir heiraten. Haben wir trotzdem nach der Heirat einen Steuervorteil auch wenn das Gehalt fast gleich ist?

Hm, eher nicht. Bei gleichhohen Einkommen kein Splittingvorteil. Aber deswege heiraten Sie hoffentlich nicht ?

Hallo, ich habe den Beitrag zum Anlass genommen und meine Einkommenssituationen 3/5 und 4/4 mit Faktor gegenübergestellt (Einkommen: 3750€ / 1860€). Ergebnis: Bei 4/4 mit Faktor springen (beide Netto-Einkommen zusammengerechnet) 80€ / Monat mehr heraus.

Ach so, ich bin der „Besserverdienende“, aber lernfähig. Meine Berechnungen kann jeder mit den Brutto-Netto-Rechnern im Internet nachvollziehen und für sich selbst herausrechnen.

Moin. Klingt gut!

Und wie sieht die Differenz ohne Faktor aus?

Hallo, bis jetzt haben wir die Steuerklassen 3/5. Da in meiner Firma meine Abteilung dieses Jahres zumachte und ich mir was neues suchte, verdiene ich jetzt knapp die Hälfte von meiner Frau (580/1000). Wäre da auch ein Wechsel in 4/4 sinnvoll? Lg

Auf jeden Fall. Die 3/5 bringt euch in dieser neuen Konstellation Nachteile.

Meine Schwester möchte ihre Steuerklasse wechseln. Die Argumente für die Steuerklasse 4 sind sehr überzeugend – besonders, dass man am Jahresende nicht böse überrascht wird und nicht mehr spekulieren muss. Mal sehen, was bei dem Gespräch mit dem Steuerberater herauskommt.

Hallo,

durch unsere Hochzeit bin ich von Steuerklasse 2 mit 0,5 Kinderfreibetrag in die Steuerklasse 4 mit 0,0 Kinderfreibetrag gerutscht. Die Lohnsteuer steigt laut Lohnzettel um ca. 50€. Damit wird das Heiraten quasi bestraft – ich kann mir das nicht vorstellen. Was ist falsch? vG Stefan

Hallo Stefan,

was falsch ist kann ich aus der Ferne nicht sagen. Aber warum hast du keinen Kinderfreibetrag mehr? Den gibt es auch bei Stkl.4, auch 0,5. Vielleicht ist er mit der Heirat hinten runtergefallen? Dann nachfassen beim Arbeitgeber.

Hallo!

Sind 7 Jahre verheiratet und seitdem in 3/5. Mein Mann hat durch seine nur geringfügige Tätigkeit nie Steuern gezahlt! In diesem Jahr haben wir uns getrennt, deshalb bekam er einen neuen Arbeitsvertrag und musste deshalb jetzt 90 € Steuern zahlen. Im Alleingang hat er die Steuerklasse 4 beantragt, somit habe ich mit sofortiger Wirkung 300 € weniger und er zahlt weiterhin keine Steuern mehr.

Ein Widerspruch beim Finanzamt wurde abgewiesen und ich muss jetzt wieder Ganztags arbeiten gehen und zusätzlich noch putzen um überleben zu können, da ich noch ein unterhaltspflichtiges Kind habe. Ein Schadenersatz im Innenbereich scheidet durch sein geringes Gehalt aus und im nächsten Jahr bekommt er noch die Hälfte von meinen zuviel gezahlten Steuern im Steuerausgleich zurück.

Ist das gerecht und frauenfreundlich?

Hallo Moni,

einmal kräftig Durchatmen. Vor dem Gesetz sind Sie noch, wenn ich das richtig interpretiere, verheiratet. Wenn Sie geschieden sind, hat Ihr Ex-Mann keinen Anspruch mehr und Sie zahlen die Steuern, die Ihrem Einkommen und Kinderstand entsprechen.

Es ist weder ungerecht noch frauenfeindlich, auch wenn Sie das so empfinden. Sie beide haben davon profitiert, dass in der Ehe – wenn einer kaum Einkommen hat – das gemeinsame Einkommen geringer besteuert wird wg. des Splittings.

Bei Steuerklasse 4 zahlt dann jeder Partner die Steuern gemäß seines Einkommens.

Mir scheint, das ist ein Ärgernis für Sie, das sich erledigt, wenn Sie geschieden sind.

„Ist das gerecht und frauenfreundlich?“:

Ja, das ist goldrichtig, auch wenn Sie es als falsch empfinden. Warum sollten Sie weiterhin Anspruch auf eine begünstigende Steuerklasse haben (insbesondere dann wenn Sie getrennt sind)?

Zudem nimmt Ihr Gatte lediglich in Anspruch, was Ihm zusteht – ein Wechsel in 4/4 bedarf keiner Zustimmung des Partners/der Partnerin. Die Geldfrau sieht dies m.M.n. hier auf der Seite sogar als Vorteil (natürlich hier primär nur aus Sicht der Frau und immer mit Gedanken im Hinterkopf, dass der besser verdienende Mann böswillig das Geld einstreicht – BTW: ziemlich absurd) weil der ‚böse‘ Mann nicht zustimmen MUSS:

„Wenn Ihr Mann nicht wechseln will (Er muss einem Wechsel nicht zustimmen.), erklären Sie ihm, dass die bisherige Regelung unfair ist. Das wird ihm einleuchten, denn es liegt auf der Hand.“ [Zitat Geldfrau am 23. Jul 2018]

—

„Ein Widerspruch beim Finanzamt wurde abgewiesen“:

Gut so, denn nur dies ist Rechtens.

—

„[…]im nächsten Jahr bekommt er noch die Hälfte von meinen zuviel gezahlten Steuern im Steuerausgleich zurück“:

Wäre umgekehrt genauso, dass Sie das Geld bekämen, wenn er mehr verdient hätte. So läuft es in der Regel: Die Frau bekommt das Geld. Und da wird auch nicht hinterfragt, wie „gerecht und MÄNNERfreundlich“ das ist.

Lieber Esteban,

puh, ganz schön viel Hitze bei Ihnen unter der Schädeldecke – beim Thema Geld und Frau.

Freilich schreibe ich aus Sicht einer Frau. Besonders gern darüber, wie wir das besser hinkriegen mit dem Geld. Und fairer. Könnte für Sie auch interessant sein.

In diesem Sinne wünsche ich Ihnen anregende, freundliche Geld-Gespräche.

Hallo ich bin getrennt lebend und habe jetzt steuerklasse 4 mit ein Kind beantragt wElche Steuerklasse bekomme ich wenn ich geschieden bin kann ich auf 2 gehen

Moin, wenn das Kind bei Ihnen lebt, Steuerklasse 2. Sonst Steuerklasse 1.

Mal hier nachlesen … https://bit.ly/2IioKiW

🙂

Das stimmt! Es ist schon frustrierend, wenn nach den Abzügen so wenig übrig bleibt. Wir alle kennen ja das Spiel.. Ich bin weder verheiratet noch habe ich Kinder. Ich wusste nicht, dass man so viele Vorteile mit der Steuerklasse 4 hat! Wenn die Voraussetzungen da sind, sollte man die auf jeden Fall wechseln. Danke für die Infos.

Liebe Geldfrau,

bei uns ist alles wie es sein muß: Ich als deutlich besserverdienender Mann habe selbstverständlich die Klasse 3, meine beste Ehefrau von allen die Klasse 5.

Wie lassen sämtliche Einnahmen und Ausgaben über unser gemeinsames Hauptkonto laufen und meine bessere Hälfte kurbelt damit die Weltwirtschaft an…und alle sind glücklich 🙂

Wir gehen übrigens bewusst in das Risiko einer Steuernachzahlung.

Lieber Arminius,

Und die beste Ehefrau von allen hat selbstverständlich eine eigenständige Altersvorsorge in der Höhe, dass sie allein davon leben könnte. Dann macht das Zusammensein wirklich alle glücklich. Nicht v.a. die Weltwirtschaft. ?

Aber selbstverständlich…gesetzliche Rente, Betriebsrente, eigene Immobilie, Wertpapiere, alles dabei. Sie kann auch ohne mich 😉 …ich übrigens auch, bin ja auch emanzipiert 🙂

Trotzdem danke für deinen Kommentar, der ist durchaus berechtigt!

Top! Danke, dass Du nochmal geantwortet hast. 🙂

Nur um einmal eine andere Perspektive einzubringen:

Ich als Frau bin tatsächlich Hauptverdienerin. Wir sehen nun wirklich keinen Grund, nicht in drei und fünf zu wechseln. Solange wir als Haushalt gemeinsam mehr Geld zur Verfügung haben. Ich denke, dass in einer Partnerschaft Gier, Geiz und Pfennigfuchserei nichts zu tun haben. Klar, es mag noch die Rollenbilder geben, die aus den 60ern. Aber ich fühle mich von solcher Berichterstattung wie oben im Sinne von „auf jeden Fall 4/4 wählen, um auf Nummer sicher zu gehen“, „Frauen sind so benachteiligt“ ein wenig verschaukelt. Nein, Frauen sind nicht immer benachteiligt, sie können durchaus auch mal Hauptverdiener sein.

Beispiel Schwangerschaft: Mein Elterngeld berechnet sich aus dem Nettoeinkommen. Sollte ich also Schwanger werden, wird auf jeden Fall eher die 3 empfohlen, da ich so mehr raus bekomme, wir also gemeinsam als Paar bzw. Familie in der Zeit nach der Geburt mehr zur Verfügung haben. Ein Punkt, den Sie als Geldfrau vielleicht ebenfalls unterbringen sollten.

Liebe Maria,

wie schön, dass Sie in Ihrer Partnerschaft gleichberechtigt sind und die Dinge und auch das Geld miteinander teilen. Das anzuregen, dafür schreibe ich meine Blogartikel.

Denn leider ist das längst nicht in allen Partnerschaften so. Das schreiben Sie auch selbst: Frauen sind „nicht immer“ benachteiligt – aber leider doch oft. Und: Sie sind „durchaus“ mal die Hauptverdiener. Stimmt. Und es werden immer mehr. 🙂

Dass sich das Elterngeld auf das Nach-Steuer-Einkommen bezieht und Frauen mit Steuerklasse 3 ein höheres Elterngeld erhalten, steht bereits im Blogartikel. Sogar mit einem Achtung! versehen.

Aber gut, dass Sie nochmals daraufhin weisen. Denn es ist wirklich wichtig; deshalb habe ich es auch untergebracht.

Hallo liebe Geldfrau,

ich bin verheiratet und bin mit meinem Mann zusammen veranlagt, Steuerklasse 3/5 wobei ich die 5 habe.

Möchte jetzt aber unbedingt die Steuerklasse wechseln, da ich mehr von meinem Nettolohn haben möchte. Und wir eh getrennte Kassen haben.

Meine Frage nun. Ist die Steuerklasse 4 besser für mich oder 4 mit Faktor?

Ich möchte aber am Jahresende nichts nachbezahlen müssen.

Lieber bezahle ich monatlich soviel Steuern, das keine Nachzahlung fällig wird.

Sage schon mal Dankeschön.

Susanne K.

Hallo Susanne,

ich würde es mit 4 Faktor versuchen. Dann wird bei unterschiedlichem Einkommen die Steuer für jeden Partner mithilfe des Ehegattensplittings ausgerechnet. Nachzahlungen sind damit eher selten. Zu beantragen ist Steuerklasse 4 mit Faktor bei den Finanzämtern. Prüfen Sie mal beim Bundesfinanzamt, ob der Faktor was für Sie ist. https://www.bmf-steuerrechner.de

Viel Erfolg!

Die Steuerklassen sind doch, wie auch schon gesagt, nur eine Regelung hinsichtlich der jährlichen Steuervorauszahlungen. Mit der Einkommensteuererklärung wird dann alles wieder „geradegezogen“. Dann macht die Steuerklasse überhaupt keinen Unterschied. Wer keine Steuererklärung einreicht, ist selber Schuld.

Hi, wegen meiner Ausbildung erhalte ich Monatlich 509 € und meine Mann 645€ (beide Netto) sollen wir auch Steuer bezahlen? (Wie viel!)

Wenn ja, welche Klasse sollten wir benutzen?

Mit freundlichen Grüßen

Eli E.

Hi Eli,

sehr wahrscheinlich müsst ihr keine Steuern bezahlen, weil ihr dafür zu wenig verdient. Schau mal auf deinen monatlichen Lohnsteuerzettel deines Ausbildungsbetriebes. Welche Klasse? 4 natürlich, wenn ihr verheiratet seid 🙂

Hallo,

Ich wollte allein die Steuerklasse 4 beantragen. Auf dem dazugehörigen Antragsformular steht auch im Kleingedruckten bzw. der Fußnote, dass dies möglich ist.

Zitat: „Der Wechsel von der Steuerklasse drei oder fünf in die Steuerklasse vier ist auch auf Antrag nur eines Ehegatten/Lebenspartners möglich. Dies hat zur Folge, dass beide Ehegatten/Lebenspartner in die Steuerklasse vier eingereiht werden.“

Diese Fußnote bezieht sich auf auf das Wort „Ich“.

Zitat: „Ich / Wir beantrage(n) die Steuerklassenkombination (Antragstellende Person/Ehegatte, Lebenspartner[in])“

Danach kreuzt man an, welche der Steuerklassen man wünscht. Ich wollte Steuerklasse 4 mit Faktorverfahren. Mit diesem Hinweis habe ich dann allein den Steuerklassenwechsel beantragt.

Außerdem habe ich auf Ihrer Webseite gelesen, dass ich dieses auch im Alleingang beantragen kann. Wenn ich mich natürlich nicht verlesen habe.

Nun hat das Finanzamt mir einen Ablehnungsbescheid geschickt. Begründung, Zitat: „Dem Antrag auf Steuerklassenwechsel konnte nicht entsprochen werden, weil die Zustimmung beider Ehegatten/Lebenspartner fehlt.“

Ich habe tatsächlich auf einigen weiteren aktualisierten Webseiten gelesen, dass ein alleiniger Antrag möglich ist. Dies weiß aber noch nicht jeder, offenbar auch einige Steuerberater und Finanzbeamte.

Daher will ich nur noch einmal zur Sicherheit nachfragen, ob beim Finanzamt (hier Oranienburg) möglicherweise noch eine Ausführungsvorschrift existiert, die tatsächlich noch unter bestimmten Bedingungen einen alleinigen Antrag seitens eines Ehegatten ausschließt.

Ich würde mich freuen, wenn ich da irgendetwas Verwaltungsvorschriftenartiges (mit Paragraphen und so) finden könnte, um da jetzt so schnell wie möglich den Widerspruch mit Begründung einreichen zu können. (Bescheiddatum 02.05.2019, Antrag im April 2019 gestellt)

Vielen Dank im Voraus!

Sabine

Liebe Sabine,

das kommt darauf an, von welcher Steuerklasse Sie wechseln möchten. Wenn es weg von 3/5 geht, können Sie den Antrag allein stellen.

Da kennt ihr Finanzamt wohl nicht den aktuellen Stand seit 2018.

Zitat aus dem Merkblatt zur Steuerklassenwahl des Bundesfinanzministeirums von 2018: „Ab 2018 ist ein Wechsel der Steuerklassenkombination III/V in IV/IV auch auf Antrag nur eines Ehegatten/Lebenspartners möglich, so dass beide Ehegatten/Lebenspartner in die Steuerklasse IV eingereiht werden.“

Siehe Seite 2, Antragstellung.

Und hier der Link zum Merkblatt für 2019. Auch da der Hinweis, dass von 3/5 zu 4/4 nur ein Partner den Wechsel beantragen kann.

Viel Erfolg!

Hallo, hier noch einmal Sabine,

ich habe meinen Widerspruch eingelegt und natürlich das Merkblatt von 2019 beigefügt. Man lehnt dennoch meinen Antrag ab.

Begründung: Zitat: Ihr Einsruch ist nach meinen Feststellungen unbegründet. Wie Sie richtig festgestellt haben, ist ab 2018 ein Wechsel der Steuerklassenkombination Drei/Fünf in Steuerklasse Vier/Vier auch auf Antrag nur eines Ehegatten möglich.

Sie haben jedoch nicht den Wechsel in Steuerklasse Vier/Vier beantragt, sondern das Faktorverfahren. Hierfür bedarf es weiterhin der Unterschrift beider Eheleute.. Anbei Ihr Antragsformular in Kopie.

Ich bitte Sie daher, mir bis zum 13.06.2019 mitzuteilen, ob SIe den Einspruch zurücknehmen. Die Rücknahme ist nur dann wirksam, wenn sie schriftlich erklärt wird. Einen entsprechenden Vordruck füge ich bei.

Zitat Ende

Und nun? Auf dem Antragsformular ist eine explizite Unterschrift auch beim Faktorverfahren nicht ersichtlich. In der Fußnote steht nur Steuerklasse vier. Das Kreuz, welches man setzt (hier wollte ich ursprünglich das Faktorverfahren haben) ist hier in die gleiche Zeile gelegt (da wo auch das Wörtchen „Ich“ steht). Also keine konkrete Unterscheidung, oder ein Hinweis, dass beide unterschreiben müssen. Nur, dass man angeben soll, wie viel man an Gehalt erhält.

Ist dies tatsächlich so? Bei STeuerklasse vier mit Faktorverfahren müssen beide unterschreiben?

Gibt es hierzu auch eine Verordnung oder ähnliches?

Jetzt bin ich natürlich am überlegen, ob ich einfach in Steuerklasse 4 ohne Faktorverfahren beantrage. Wahrscheinlich kann ich mich nicht damit herausreden, dass ich mich mit dem Kreuz geirrt haben könnte.

Lieben Dank für Ihre Hilfe.

Sabine

Liebe Sabine,

dann versuchen Sie es einfach ohne Faktorverfahren, wie Sie schreiben. Da ich keine Steuerberaterin bin, darf ich Ihnen aus rechtlichen Gründen nichts raten. Eine Verordnung zum Faktorverfahren habe ich aber auch nicht. Dann mal #einfachmachen

Beste Grüße und viel Glück!

Hallo,

ich werde die Steuerklasse 4 ohne Faktorverfahren beantragen. Im Merkblatt des Bundesfinanzministerium ist selber nicht so deutlich zu ersehen, dass die Steuerklasse 4 mit Faktorverfahren von beiden Eheleuten unterschrieben werden muss. Da wären weitere Recherchen notwendig. Vielen Dank für die Hilfe!

Sabine

Liebe Geldfrau,

als frisch-verheiratete kommt nun die Steuerklassenfrage. Ich habe mich drauf gefreut. Ein wahres Schmankerl was uns hier der Staat bescheert. Das Ehegattensplittingsteuergeschenk freut uns natürlich beide, wenn auch antiquiert und wir werden es 50/50 teilen. Dass es bei der Steuerklassenentscheidung nur um eine untermonatige Finanzflusssicht geht ist uns klar. Nun zur Situation:

Einkommensverhältnis zwischen Mann und Frau 90/10 in Prozent bei Vollzeitstellen. Kind im Anmarsch ab 09/2019. Da das Elterngeld auf Basis der Steuerklasse der letzten 7 v. 12 Monaten berechnet wird, vor Eintritt des Mutterschutzes, ist bei uns eine Optimierung durch 5/3 für die Frau nicht mehr abbildbar. Das Eltergeld wir dann ja auch noch mit dem Steuersatz des Mannes versteuert und dann ist das eh alles nur noch ein Rinnsaal der Sozialen Marktwirtschaft , naja egal… Nun schwanken wir zwischen Faktorverfahren 4/4 und 3/5. Wir führen hier einen gemeinsame Diskussion und wollen die Finanzen in unserer Partnerschaft optimieren. Zielstellung sind gemeinsame Sparquoten von ca. 50-65% des Monatseinkommens. Laut den gängigen Brutto/Nettorechner hätten der Mann einen Nettovorteil von ca. 1200 EUR pro Monat, die Frau einen Nachteil von ca. 300 EUR. Wobei der Eintritt in den Mutterschutz ansteht und auch Eltergeld für 12 Monate bezogen werden soll, daher fällt bald eh ca. 4-7% des monatlichen Einkommens weg (Nettoeinkommen Frau – Elterngeld-= monatlicher Fehlbetrag). Das Kindergeld legen wir für das Kind monatlich an, um aus dem ETF-Depot das Studium zu finanzieren, bei 18 Jahren kommen wir hier auf einen orderntlichen Betrag, der dann auch einen Fehltritt bei der Studienwahl verzeiht.

Die Konten von Mann/Frau sehen eigene Cash-in Konten vor sowie ein gemeinsames Cash-out Konto und gemeinsame sowie getrennte Sparkonten und Depots. Also eine sehr nette und komplexe Buchführung, mit ordentlich Daueraufträgen, inklusive Abschreibungsdaueraufträge zur Rückstellung für Großgeräte zur Bildung von stillen Reserven in unserer Haushaltsbilanz. Eine Rückerstattung (monatlich via Dauerauftrag) der monatlichen Steuerfinanzflussnachteile bei der Frau ist angedacht. Es handel sich ja, wie von Ihnen geschrieben, um lediglich eine Finanzflussbetrachtung. Die Steuerlast wird ohnehin am Ende der Periode durch das schöne Finanzamt festgelegt, meisten dann ja auch noch falsch bzw. zu Lasten des Steuerzahlers. Etwaige Steuernachzahlungen oder Erstattung würden dann am Ende der Periode ebenfalls wieder geteilt werden, da der Mann dann ja nicht für die Steuernachzahlung alleine aufkommen möchte, die wäre dann ja ebenfalls nicht gerecht. Er überweist ja von seinem Cash-in Konto den Nachteil der Frau, so dass diese es monatlich zum privaten Depotaufbau nutzt. Der Vorteil bei 3/5 aufgrund des sehr hohen netto Cash-Vorteils von 900 EUR (1200-300) p. Monat sehen wir aktuell darin, dass wir die monatlichen Sparbeträge in die Depot unterjährig, also monatlich verdoppeln könnten und so durch den Average-Cost Buying Effekt (sofern er denn wirklich existiert, only god knows) besser darstehen als bei der Nachzahlung durch das Finanzamt. Dies ist ein gemeinsamer Zinsvorteil der sich über einen langen Anlagezeitraum (Altervorsorge der Frau/Mann) ergeben würde und unserer Meinung nach beträchtlich ausfallen könnte. Bei der 3/5 kommt es wie Sie richtig schreiben zu einer Nachzahlung, in vielen Fällen. Diese Nachzahlung (Höhe noch unbekannt, wahrscheinlich um die 2000-2500 EUR)hätten wir ja de-facto bereits unterjährig angelegt und verzinst und auf diese Zinsen dann ja auch einen niedrigen Steuersatz drauf gezahlt, also netto das Delta zwischen der Kapitalertragsteuer und dem Einkommensteuersatz (ca. 10 Prozenpunkte). Da das Finanzamt ja einem die zuviel gezahlt Steuer defacto negativ verzinst (0%-1,7% Inflation) sehe ich hier keinen Vorteil gegenüber der 4/4 Faktorkonstellation, da auch höhere Nachzahlungen keinen Nachteil darstellen und über ausreichende Cash-Depots von beiden Seiten bedient oder aus günstiger versteuerten Dividenden beident werden können. Den einzigen Nachteil sehe ich bei der hohen Administration der Berechnung der anteiligen Beiträge bei der Begleichung der Steuernachzahlung/-erstattung in der o.g. Konstellation und Konteführung. Weiterer Nachteil ist bei drohender Kündigung der Frau, dass die Steuerklasse 5 oftmals so angesehen wird, dass auch das Einkommen des Mannes ausreicht, um den Lebensunterhalt zu bestreiten. Aufgrund der eklatanten Einkommensunterschiede wäre dies aber auch bei 4/4 im Faktor der Fall und mir ist bisher keine Arbeitsgerichtliches Urteil bekannt, dass eine Kündigung aufgrund von Steuerklassen als sozial-verträglicher einstufen würde. Nun zu meiner Frage: Wie würde Sie in dem o.g. Fall entscheiden bzw. welche Argumente könnte man noch für ein 4/4 Faktor ins Feld führen bzw. wäre hier nicht doch die 3/5 die Optimale Wahl. Bisher war ich im immer 4/4 Faktor-Fan, aber warum dem Staat Zinspunkte schenken, wenn er mit der 0% Zinspolitik es einem ja auch nicht gerade einfach macht? Vielleicht etwas sehr spezifisch, das ganze Thema, aber Sie sind ebenso so wie ich wohl Expertin in diesen Dingen.

Wenn Sie ohnehin alles in einen (Konten)Topf werfen, davon alles bezahlen und für beide Ehepartner ein gleichwertiges Vermögen aufbauen, ist es gehüpft wie gesprungen. Ob 4/4 oder 3/5.

Über ein irgendwie geartetes Zinsdelta gegenüber dem Staat würde ich mir dabei nicht so viele Gedanken machen. Kostet nur Zeit. Diese Zeit würde ich lieber dem Kind, Partner, Freunden oder mir selbst schenken. Einfach schlägt kompliziert

Deshalb meine Antwort: Halten Sie es einfach. Und leben Sie. Nicht alles muss beim Geld bis ins Letzte optimiert sein.

Beste Grüße! Dani

Hallo,

das liest sich alles sehr gut. Was mach ich denn aber nun, wenn ich mich 2018 im Mai getrennt habe – ich aber erst ab Januer 2019 die LSt Klasse 2 bekomme. Was passiert bei der Einkommensteuererklärung. Bekomme ich da mehr Geld zurück, weil ich 7 Monate die schlechte Lohnsteuerklasse 5 hatte? Letztendlich hat mein Ex-Mann ja davon profitiert und ich hatte höhere Abzüge.

Hi Sandra, ich hätte versucht, unterjährig in die LSt Klasse 2 zu wechseln, weil Sie ja mehr Monate Alleinerziehend sind als Verheiratet. Sie könnten aber womöglich bei der Steuererklärung 2018 „Getrennt Veranlagt“ beantragen. Ich bin keine Steuerberaterin und mir nicht sicher, ob das geht. Versuchen würde ich es. Dann wird Ihr Einkommen herangezogen und Sie bekämen die zu viel entrichteten Steuern zurück, Ihr Ex-Mann müsste sie dafür nachzahlen. Sie müssen dafür aber Ihre Kontonummer angeben.

Viel Glück!

Hallo Geldfrau,

sehr interessant der Artikel, da ich aktuell in der Entscheidungsfindung bin für uns von 4/4 auf 3/5 umzustellen oder nicht.

Wir sind diesen sommer aus dem Ausland nach Deutschland gezogen, Meine Frau arbeitet nicht, und unser Kind ist 1 Jahr alt. Meine Frau hatte demnach vor der Geburt keine Anstellung in Deutschland. Mittelfristig möchte sie natürlich arbeiten, aber zunächst erst Kind versorgen und Deutsch lernen, um dann eine Anstellung zu finden.

Lohnt es sich in diesem Fall auf 4/5 umzustellen?

Liquidität und Zinseinsparung sind eher zweitranging, ich habe nichts gegen eine Steuerrückzahlung mittels Steuererklärung. Und bei einer Steuererklärung werden, so wie ich das verstanden habe, die Gehälter zusammenaddiert (bei uns aktuell 0+xx) und dann in jedem Fall das Ehegattensplitting angewendet. Die 3/5 wäre nur ein Vorgriff auf diese Steuerlastermittlung, so wie ich das verstanden habe.

Wenn ich also in Summe keine Steuern sparen kann, sondern sich nur der Zeitpunkt der Steuerzahlung verschiebt, dann kann ich gerne bei 4/4 bleiben, und meine Frau hat direkt die passende Steuerklasse für den Start ins Berufsleben.

Gibt es etwas anderes zu beachten, oder trifft mein Verständnis weitestgehend richtig die Sachlage ?

Hi Peter,

jawohl, wie du es schilderst, trifft es die Sachlage im Kern. 🙂

Wenn Du 4/4 lässt, erhaltet ihr vermutlich in der Zeit, in der Deine Frau noch nicht gegen Geld arbeitet, Geld vom Finanzamt zurück wegen des Splittings. Weil die Dein Gehalt quasi durch 2 geteilt wird für die Steuerermittlung. Deshalb würde ich empfehlen, fix nach Jahresende die StE zu machen.

Beste Grüße! Dani

Ich hab die Diskussion verfolgt und wenn man rational denkt, dann ist 3/5 finanziell gesehen die bessere Lösung. Man kommt bei der Steuererklärung dann bei +-0 raus und parkt das gemeinsame Haushaltseinkommen nicht teilweise beim Finanzamt. Das bekommt man dann nämlich nach bisheriger Erfahrung frühstens Mitte März zurück und wenn man auf Belege z.B. für die Altersvorsorge warten muss kann sich das schon bis in den Mai hineinziehen.

Der Aspekt der Gleichberechtigung ließe sich rational gesehen tatsächlich über einen intrafamilären Transfer lösen mit dem man die höhere Belastung des Ehepartners mit der 5er Steuerklasse ausgleicht.

Argumente für 4/4 sind tatsächlich eher nicht rational, sondern eher emotional. Also z.B., dass einige Menschen nicht finanziell weitsichtig sind und dann durch die (eher kleine) Nachzahlung vom Finanzamt überrascht werden. Nach dem Motto das Finanzamt kann mit meinem Geld besser umgehen und es besser aufbewahren und vor meiner Konsumlust schützen. Für mich ein eher komischer Denkansatz. 🙂 Aber nachvollziehbar für entsprechend veranlagte Menschen, die ihre Finanzen nicht im Griff haben.

Das 2. Argument ist wieder sehr menschlich. Der Mann will die Frau über das Geld kontrollieren und behält Geld ein, was er eigentlich nicht verdient hat.

Tatsächlich hat 4/4 dann eine Berechtigung, aber wie gesagt rational rein finanziell ist es dann auch nicht.

Das Argument, dass eine höhere Liquidität während des Jahres ja nicht so schlimm ist und man das Geld ja später wieder bekommt, ist für mich nicht überzeugend. Wie wäre es, wenn der Arbeitgeber so argumentiert und den Lohn einfach immer einen Monat später überweist? Dann bekommt man das Geld ja auch, nur halt später. 🙂

Also für mich hat Geld, was man früher bekommt immer einen größeren Wert als Geld was man später bekommt. In Zeiten von positiven Zinsen wurde das früher auch mal belohnt (Sparbuch).

Hallo Geldfrau,

Danke für dein Artikel. Sehr interessant. Ich bin erst seit paar Jahren in Deutschland und haben noch bisschen Probleme es alles mit Finanzamt zu verstehen. Ich bin gerade in 3/5, da meine Frau bisher nicht gearbeitet hat. Jetzt ab November fangt sie an zu arbeiten. Sie bekommt ca. 55.000. Ich bin Selbstständig und bei ca. 140.000 brutto / Jahr. Wenn wir in der Steuerklasse 3/5 bleiben bekommt meine Frau sehr wenig netto Monat. Wenn wir in 4/4 wechseln. Bekommt sie ca. 700€ (700×12=8400€) Netto aber es bedeutet ich werde 8400 mehr Steuer nachzahlen müssen?

Hallo Marcus,

wenn du selbständig bist, zahlt du vorab Steuern auf deinen Gewinn. Quaralsweise. Abgerechnet wird in der Steuererklärung. Bei dir spielt die Steuerklasse keine Rolle. Bei deiner Frau jetzt als Angestellte schon. Um Nachzahlungen zu vermeiden, würde ich – wie geschrieben – immer St.klasse 4 bei ihr wählen. Klar zahlst du jetzt mehr Steuern, halt, IHR zahlt mehr Steuern. Liegt ja aber auch auf der Hand. Ihr habt zusammen nicht nur 140.000€, sondern 195.000€. Logisch, oder, dass da mehr Steuern anfallen.

Hinweis: Das ist keine Steuerberatung. Wenn du genaue Informationen willst, frag im Finanzamt nach.

Hallo,

die Suche nach Argumenten im Text !der Leser für IV/IV zeigt mir, dass zu wenig deutlich darauf eingegangen wird (andere Webseiten sprechen sogar von „weniger Steuern bei III/V – völlig falsch): Unterschied zwischen monatlicher Steuerlast und jährlicher Steuerlast dick am Anfang untersteichen. Das wird gern überlesen.

Die Steuerlast bei beiden Steuerkombinationen ist gleich, nur zu unterschiedlichen Zeitpunkten. Das ist der Punkt, den NIEMAND im akademischen! Bekanntenkreis präsent hat. Die denken wirklich, man zahlt weniger, nur wenn man die Klasse wechselt (das wäre ja Diskriminierung).

Also bitte die Steuerrückzahlung am Ende bei IV/IV stärker herausstreichen.

Liebe Susanne,

Danke für Ihren Hinweis, dass ich diesen Aspekt optisch hervorheben sollte. Mir ist das auch schon oft begegnet, dass sich mit 3/5 Steuern sparen lassen. Und genau so ist es eben nicht.

Hallo, ich und mein Mann haben beide die LstKl. 4. Jetzt wollten wir unsere Einkommensteuererklärung für 2019 machen und uns ist aufgefallen, dass bei gleichen Werbungskosten, ich eine Rückerstattung bekommen würde und mein Mann nicht (Einzelveranlagung) An was kann dies liegen? Ist eine Zusammenveranlagung sinnvoller? Vielen lieben Dank für die Tollen Tipps! Hätte ich den Artikel nur früher gelesen… Liebe Grüße

Moin,

haben Sie ein Kind, das womöglich bei Ihnen mit veranlagt wird? Wer erhält das Kindergeld? Haben Sie am Jahresende höhere, steuermindernde Sonderausgaben für die Altersvorsorge? Oder im Laufe des Jahres etwas weniger verdient?

Ich kann das leider aus der Ferne nicht beurteilen … sorry 🙁

Hallo, nein, er hat ein Kind, aber weder Kindergeld bekommen, noch Ausgaben anfallen. Keine Altersvorsorge, keine Sonderausgaben, es ist alles identisch. Vor der Heirat haben wir beide eine Rückerstattung bekommen und jetzt bekomme angeblich nur ich eine (bei gleichem Gehalt als zuvor). Auch das zuständige FA kann mir nicht helfen.

Dann freuen Sie sich doch einfach über die Rückzahlung.

Beste Grüße!!

Hallo, mir fehlt im Text leider ein Aspekt: es macht doch wohl einen Unterschied, ob das Geld im Laufe des Jahres zur Verfügung steht und somit investiert werden kann (bei gleicherechtigtem Anteil am „Gewinn“ natürlich, ansonsten wird dir Schieflage noch größer). Dann kommt zwar am Ende die Steuerrückzahlung, aber die Erträge aus den Investitionen bleiben erhalten. Anders schaut es natürlich bei Steuervorauszahlungen aus, dann kann es sich ins Gegenteil umkehren oder es ändert sich nichts mehr.

Naja, wenn das Geld am Ende des Jahres für eine Nachzahlung gebraucht wird, kann es nicht in chancenreiche Geldanlagen investiert werden. Dafür brauchen wir mehr Zeit.

Deshalb geht nur Tagesgeld. Einen „Gewinn“ daraus gibt es aber nicht. Nur Verluste.

Deshalb stimmt zwar Ihre Überlegung grundsätzlich, aber eben nicht aktuell in der Praxis.

Und deshalb fehlt dieser Aspekt nicht im Text 🙂

Liebe Geldfrau,

sehe ich das richtig, dass wenn wir 4/4 ohne Faktor wählen und dann eine Lohnsteuerjahreserklärung machen eine Rückzahlung erwarten können wenn unsere Einkünfte stark unterschiedlich sind? Oder muss das zusammen veranlagen extra beantragen?

Danke und LG

Hi Philipp,

das kann gut sein, dass ihr eine Rückzahlung erhaltet, wenn ihr „Zusammenveranlagung“ in der Steuererklärung ankreuzt. Ihr müsst es nicht beantragen sondern ankreuzen, dass ihr zusammen veranlagt werden wollt. Nicht getrennt.

Grüße!

Hallo Dani,

ich habe eine Frage zum kurz gehaltenen Bereich „… einer selbständig / freiberuflich ist und der andere angestellt?“.

Meine Frau ist komplett selbstständig und ich Angestellter. Seit unserer Hochzeit sind wir im 4/4 ohne Faktor Modell. Unsere Steuererklärung wird „zusammen veranlagt“ durchgeführt, so dass wir immer eine Rückerstattung erhalten haben. Einkommensverhältnis ca. 70% ich / 30% meine Frau.

In wie weit würde sich für meine Frau eine Verschlechterung ergeben, wenn wir z.B. in 3/5 (ich nehme 3, sie nimmt 5) oder 4/4 mit Faktor wechseln würden? Es geht mir nicht um das Risiko einer Steuernachzahlung, sondern um direkte Nachteile bei meiner Frau.

Ich hoffe, die Frage ist verständlich rübergekommen.

Vielen Dank!

Hallo Hans,

hm, wenn deine Frau selbständig ist und du angstellt hat deine Frau keine Steuerklasse, sondern zahlt wahrscheinlicih monatliche Steuervorauszahlungen gemäß der Einkommensschätzung des aktuellen Jahres – soviel ich weiß. Abgerechnet wird am Jahresende mit der gemeinsamen Steuererklärung. Du als Angestellter hast aber eine Steuerklasse und kannst wählen – 4 und 3. 3 ist dann von Interesse, wenn du in Elternzeit gehen willst oder es so aussieht, als ob du arbeitslos werden würdest, weil das Arbeitslosengeld bzw. Elternzeitgeld vom Nettogehalt berechnet wird, und bei 3 gehen die wenigesten Abzüge ab.

Frage bitte beim Finanzamt oder einer Steuerberater’in nach, wie das genau ist. Ich bin ja keine Steuerberaterin und darf keine Tipps geben. 🙂 Das Geschriebene ist meine Meinung.

Grüße!

Sehr, sehr schön beschrieben, vielen herzlichen Dank. Dennoch habe ich eine Frage und ich hoffe, dass Sie mir eine Antwort darauf geben können.

Zum Verstehen muss ich vorweg was erklären:

Mein Lebensgefährte war verheiratet und bringt aus 1. Ehe Kinder mit, diese sind alle 2 Wochenenden bei uns. Nun ist er schon lange geschieden und wir möchten heiraten. Wir haben einen gemeinsamen Sohn. Wie schaut es da mit dem Unterhalt aus bei Steuerklasse 4/4?

Oder sollten wir lieber zu 3/5 wechseln?

Was wären eher unsere Vorteile um etwas weniger Unterhalt zu zahlen?!

Viele Grüße

Liebe Cathyln,

bitte fragen Sie hierfür eine Steuerberater’in. Ich darf so etwas nicht beantworten.

Generell finde ich, dass es bei Unterhaltszahlungen ein Gebot der Fairness ist, sie gemäß der finanziellen Leistungsfähigkeit zu berechnen und nicht durch Steuertricks zu senken.

Herzlichst Dani

Vielen Dank für den ausführlichen Beitrag. So viel sinnvolle Infos findet man nicht oft auf einmal!

Ich hätte noch eine Frage: Wenn ich jetzt (sprich ab Januar 2021) die IV/IV beantrage und zukünftig einzeln veranlagen werde, aber die ESt 2020 (Kombi III/VI) bereits schon einzeln veranlagen möchte, habe ich dadurch wahrscheinlich für 2020 eine fette NZ?

Sie dürfen mir wahrscheinlich keine Auskunft geben, aber einen Tipp? 😉

🙂 Einzelveranlagung? Wieso das? Lass das im Steuerprogramm prüfen oder bei Elster.